美元對台幣的匯率居高不下,過往在低利環境下購買的美元保單,雖然沒有賺到太多利息,卻有10%左右的匯差空間。因此從2023年起掀起了一波美元保單解約潮,保戶將資金轉投更高利率的商品,或是換回台幣獲利了結。

我是洪哲茗,國際特許財務分析師CFA。出身理工科系的我,善於拆解金融商品、破除金融話術。不銷售金融商品,讓我更能夠客觀分析商品優劣,目前已為超過百人進行財務規劃,歡迎與我預約30分鐘了解財務規劃流程,了解如何為理財做最好的選擇!

如果目前手上有美元保單,該跟著解約嗎?還是可以有其他做法呢?

解約美元保單前,先確認已經還本了嗎?

過往這類保單的設計,通常需要5~6年的時間,解約時才可以剛好拿回過去投入的本金(這意味著前面這段時間的報酬率是零…)。所以如果是在更短的時間解約,甚至還會損失本金,就算這段時間有匯差收益,很有可能最後是一場空。(延伸閱讀:分紅保單分紅方式是什麼?利差益、死差益、費差益及哪些優缺點或爭議要注意?)

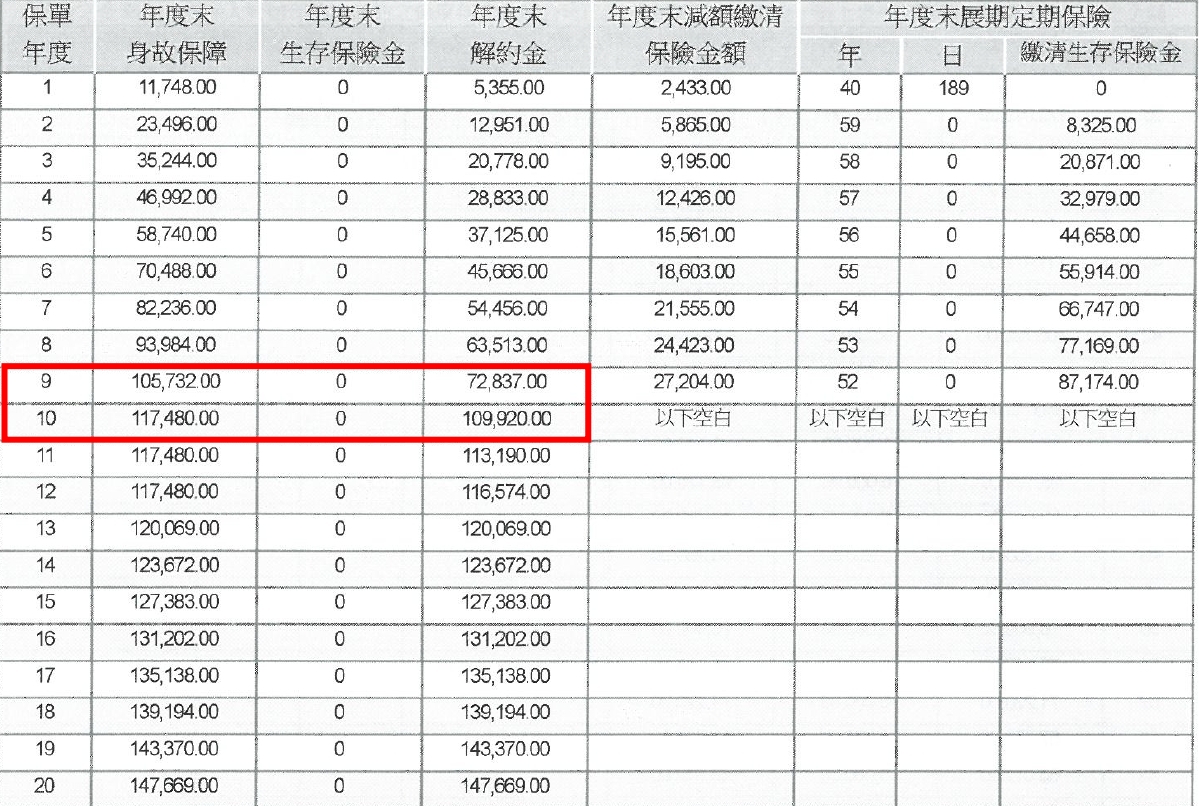

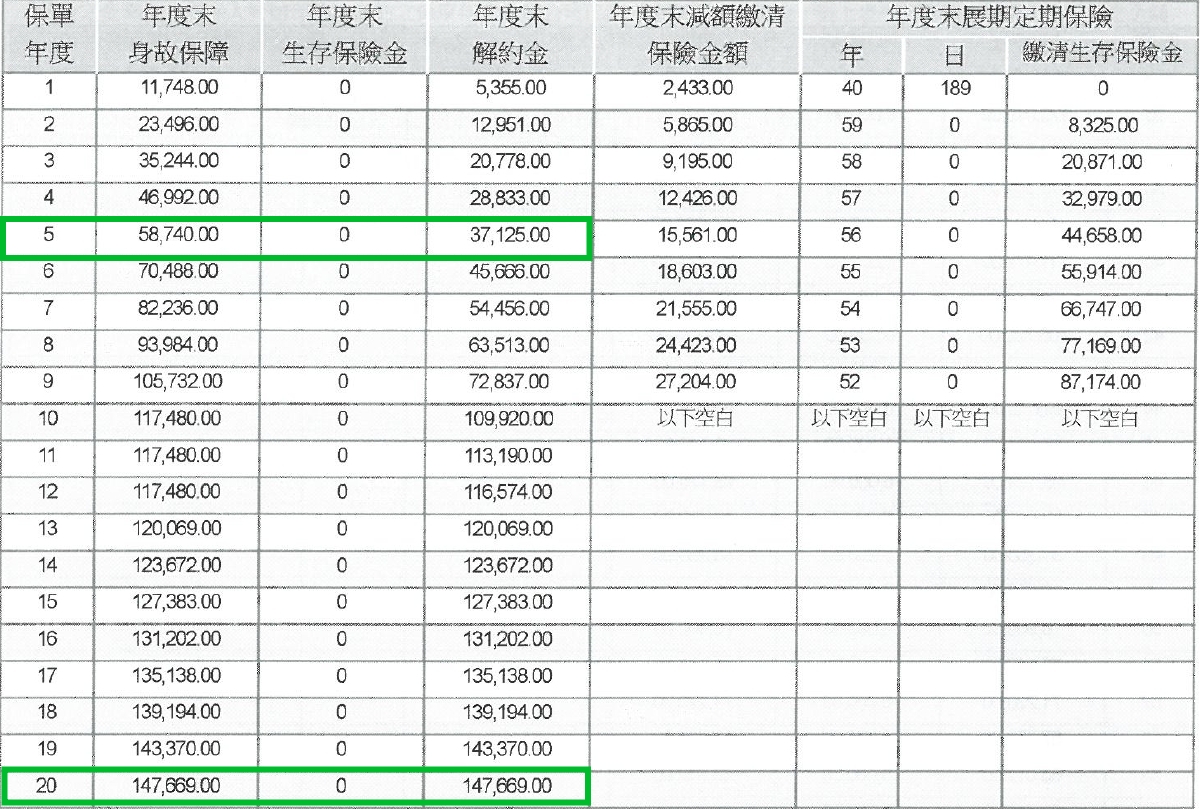

以上面這張繳費期間10年、年繳10,466美元的保單,只有在保單滿十年時,解約金額109,920美元才會超過總繳保費104,660美元。如果在第九年底解約,解約金為72,837美元,比九年的總繳保費94,194美元,本金損失了將近23%!(而且這九年連一毛利息都沒有…)

所以,即使因為賺到匯差而高興,也別忘了解約金是否有高過本金喔,否則忙了半天,可能只是一場空。

美金保單解約落袋為安?先想清楚更好的運用方式

如果確認過已經回本,是不是解約進帳最實在?在月配息股票好嗎?高股息很香?存股族先了解這些優缺點!有說明過,落袋為安是人的天性。即使現在保單的本金、匯差雙頭賺,但如果當初購買保單的目的,是為了20、30年後的退休金,那麼即使保單解約了,這筆解約金仍然要面臨下一個問題:該投資什麼好?

即使都不投資,也有通膨錢變薄的風險。既然不論怎麼做都需要面臨風險(或機會成本),那麼在資產的選擇與配置,就必須要回歸目的,才不會隨著市場起舞。

運用美元保單的 3 種做法

過往協助規劃的客戶中,不乏有許多已經購買美元保單的客戶,大概有過以下幾種處理方式:

配合長期目標果斷解約

以上面那張10年繳的解約金表來看,如果在第5年底解約,只能拿回37,125元,低於總繳的52,330元,看似損失許多。

但是,若將解約後的本金以及未來5年的保費,都投入年化報酬率5%的投資組合,滿20年時總金額將達到176,091美元,高於保單滿20年的147,669元。(延伸閱讀:4月遠方說書會-持續買進:資料科學家的投資終極解答,存錢及致富的實證方法)

不過,這樣做要面臨本金損失,即便理性上知道投資組合較有利,但是選擇這麼做的客戶比較少,多數是選擇以下兩種。

暫時作為部分緊急預備金

由於保單可以換現金,所以如果解約會有損失的話,可以將這張保單作為部分的緊急預備金。這樣一來,手邊需要保留的資金較少,就能讓更多的資金進入長期投資組合,提高資產運用效率。等到保單解約不會損失時,再來解約做更好的運用。

選擇這個做法前還有一個考量,就是年繳保費的金額,會不會大幅壓縮到生活開支。如果會,可能要考慮先將保單減額繳清,但這樣會面臨部分損失,拉長保單還本的時間,也應審慎使用。(延伸閱讀:面對美元降息,現在是鎖定高利率美元定存的最佳時機嗎?)

搭配短期目標解約

如果兩年後正好要換車或是付買房頭期款,而保單在到期時解約也不會虧損,那麼就可以搭配這些短期財務目標,確定該筆保單資金的用處。

所以,要怎麼做會比較好,必須視客戶的財務目標,以及對於風險、虧損的接受度,做出最佳的選擇。

有美元保單卻不知道該不該解約?理財路上,常常會面臨類似的問題與抉擇,這些問題沒有通用的答案,只有適不適合你的做法。定方財務顧問團隊擁有國內外專業金融證照認證,全方位考量財務決策影響,降低預料外的風險,歡迎與我們預約30分鐘了解規劃流程,量身打造最適合你的投資計劃!

為什麼選擇定方|個人/家庭財務規劃|案例分享