最近央行開始啟動升息循環,加上通膨、缺工等因素,使得上漲多年的房價終於有稍稍停滯的現象,而市場對於房價的信心也不若前幾年樂觀,觀望了幾年、想買房的人,莫不想趁這個機會入手一間心目中理想、幸福的家。

延伸閱讀:政府打炒房 5大房市新政策

不過,買房是人生中的大事,除了要考慮頭期款、交屋後的貸款之外,我們還需要注意什麼呢?定方財務領航員提醒,一般人在買房決策時,常有以下三個容易忽略的考量點。

房屋的持有成本

買房不只是房價,延伸的費用還包括一次性的費用與持續性的費用。一次性的費用像是仲介費、契稅等交易費用,銀行貸款也會有開辦費用等等;持續性的費用則包括房屋稅、地價稅、管理費等等,而貸款的銀行通常也會要求我們為房子投保住宅火險。這些事項網路上都容易搜尋得到,在此就不多提了。

另外從財務角度的觀點來看,比較容易忽略房地合一稅,畢竟不是當下會發生的稅費。舉例來說,如果未來還有換房的需求,如果是在10年內換房,就要注意是否會有房地合一稅的問題。雖然自住連續滿6年以上,就可以有400萬的免稅額度,對大多數人來說應該相當夠用了,另外如果房子是由小換大的話,也還有重購退稅等優惠,但這些也都是買房前要先行注意的地方。

延伸閱讀:房屋稅二三事 – 跟你持有房屋有關的事

房貸壽險需要嗎?投保前要注意什麼

第二個容易忽略的會是壽險額度,是否需要因開始負擔房貸而調整。畢竟,如果我們心愛的家人都住在這個房子裡,而一旦負擔房貸的經濟支柱突然發生意外,失去了收入來源,難道忍心看著家人被迫搬離嗎?

如果要提高壽險額度,目前主要有三種方式可供選擇:

(1) 直接向申貸銀行購買「額度平準型」房貸壽險

(2) 直接向申貸銀行購買「額度遞減型」房貸壽險

(3) 自行向保險公司購買「一年期保證續保」定期壽險

前兩者是申貸銀行與保險公司合作推出的商品專案,方便房貸戶選擇,若選擇一次繳清保費(就是常聽到的「躉繳」),通常銀行也願意增貸,讓房貸戶分期攤還保費。

不過,在選擇商品之前,我們要首先要思考的是,一旦失去收入來源,我們的應對方式會是什麼?依此才來決定是否要將房貸餘額納入我們的保險需求,並且評估需要增加多少額度才適合,而不是閉著眼睛就直接投保。畢竟,購買保險固然可以提高保障,讓我們安心,但是保險也是要付出保費的成本,務必要精打細算,才不會浪費我們辛苦賺來的每一分錢。

舉例來說,目前35歲、單身的小定,買了一間1,000萬的房子,貸款800萬元,與年邁的父母同住,考量以下兩種情境:

1. 若小定覺得當他不幸身故時,那麼就讓爸媽把房子賣了,可以回老家去住。賣掉的房子價款扣除掉貸款後,剩下的錢就給爸媽當生活費。這個情境下,房貸可由房子本身的價值支應,此時小定不需要增加壽險額度。

2. 若小定希望他身故後,爸媽也可以繼續住下去,那麼他就該考慮增加壽險額度,而且額度應該略高於房貸餘額。

不過,房貸的餘額會隨著逐漸攤還而下降,除非有其他的考量,不然購買「額度平準型」的房貸壽險,並不符合經濟效益。以小定的例子來說,假如他購買800萬的「額度平準型」房貸壽險,整個貸款期間,一旦小定身故,那麼父母就會獲得800萬的理賠,但是事實上貸款中後期,小定的房貸餘額是遠低於800萬的,小定就必須為這高於需求的保障,付出較多的保費。

所以,較理想的方式,是購買「額度遞減型」房貸壽險,或是購買一年期保證續保的定期壽險,逐年檢視調降壽險額度。前者購買方便,通常跟銀行申貸時,也可以增貸保費,逐年攤還;但缺點就是保費需一次繳清,額度調整缺乏彈性。例如小定如果提前清償部分貸款,保險額度並不會跟著下降,等於也是多購買了高於需求的壽險。

而購買一年期保證續保的定期壽險,可隨時依我們的需求調整,較為彈性,搭配其他人生階段的需求例如孩子的出生等,綜合考量,但缺點就是必須要定期做調整,才能發揮最經濟的效益。

舉例來說,小定增加購買壽險,是為了照顧爸媽,一旦父母辭世,小定的壽險需求就消失,可直接解約;或者後來小定結婚生子,又有了照顧孩子的需求,即使房貸餘額已經下降,但壽險需求並未下降,反而可能還上升了,此時就不需要調降壽險額度,甚至還要提高。

茲將以上三種因為房貸而必須提高壽險額度方式,整理如下表,保費則參考某公營行庫專案而試算:

| 項目 | 「額度平準型」 房貸壽險 | 「額度遞減型」 房貸壽險 | 一年期保證續保 定期壽險 |

|---|---|---|---|

| 估計保費* | 躉繳65.9萬 | 躉繳30.4萬 | 年繳2.2萬 隨年紀增加而提高 |

| 優點 | 保障額度高 | 保費較平準型便宜 | 保費較平準型便宜 保障額度具彈性 |

| 缺點 | 保費高 保障額度缺乏彈性 | 保障額度缺乏彈性 | 必須定期檢視 |

買房的機會成本

第三個要考量的,也是最重要的一點,是買房的機會成本。「機會成本」的意思是,由於大多數人一生的收入都是有限的,一旦我們選擇了某項財務決策,例如買房,那麼這些財務資源就無法再用於其他選項,而這些其他選項的價值,就是買房這個決策的機會成本。所以,了解每個決策的機會成本,有助於提高我們的決策品質,較不容易在數年或是數十年後,做出「早知道就不要買房」的後悔感慨。

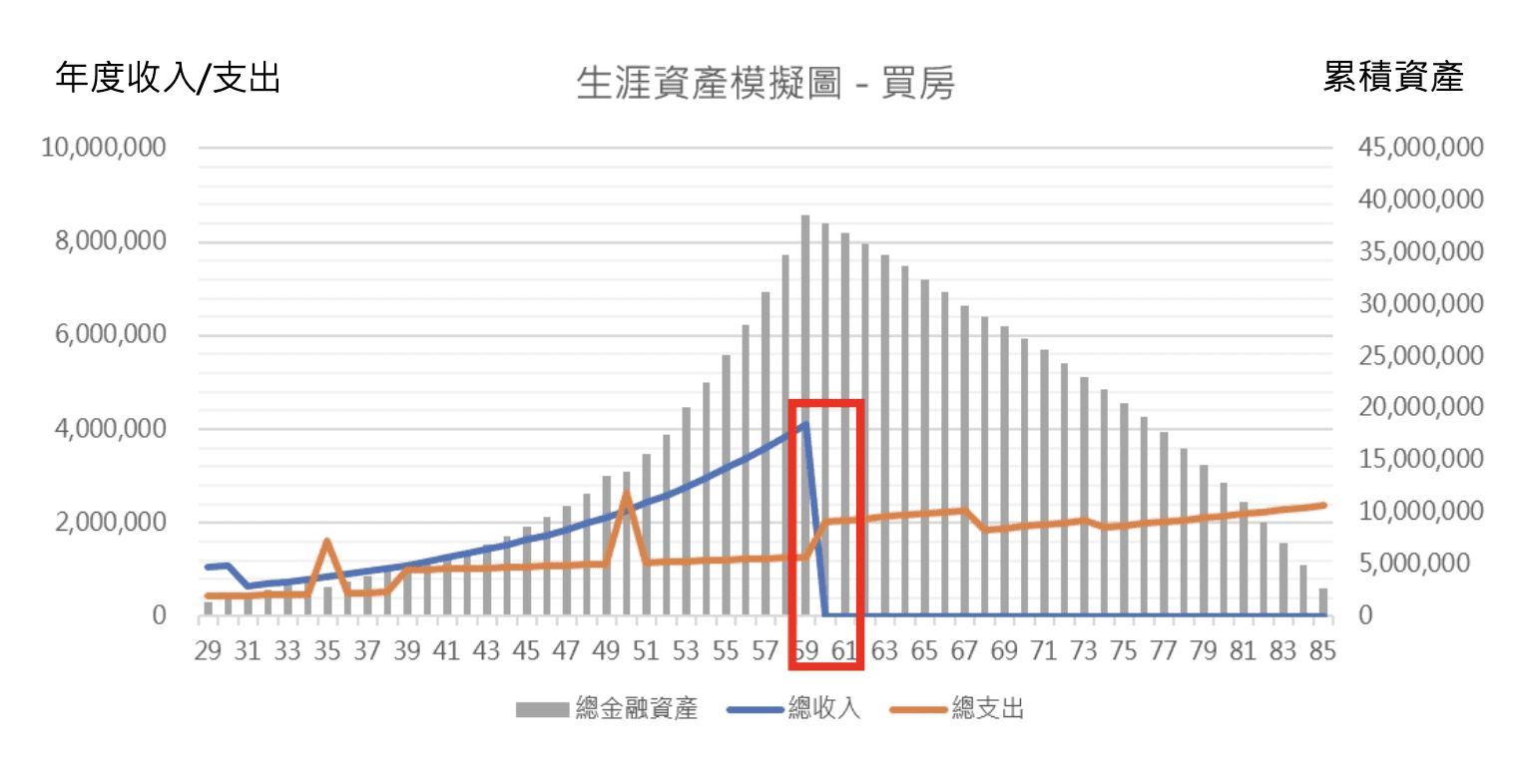

同樣以小定的例子來看,下圖是小定有買房時的生涯資產模擬圖。在買房的前提下,小定必須要工作到60歲,才可以開始過他要的退休生活。(60歲時收入降為零)

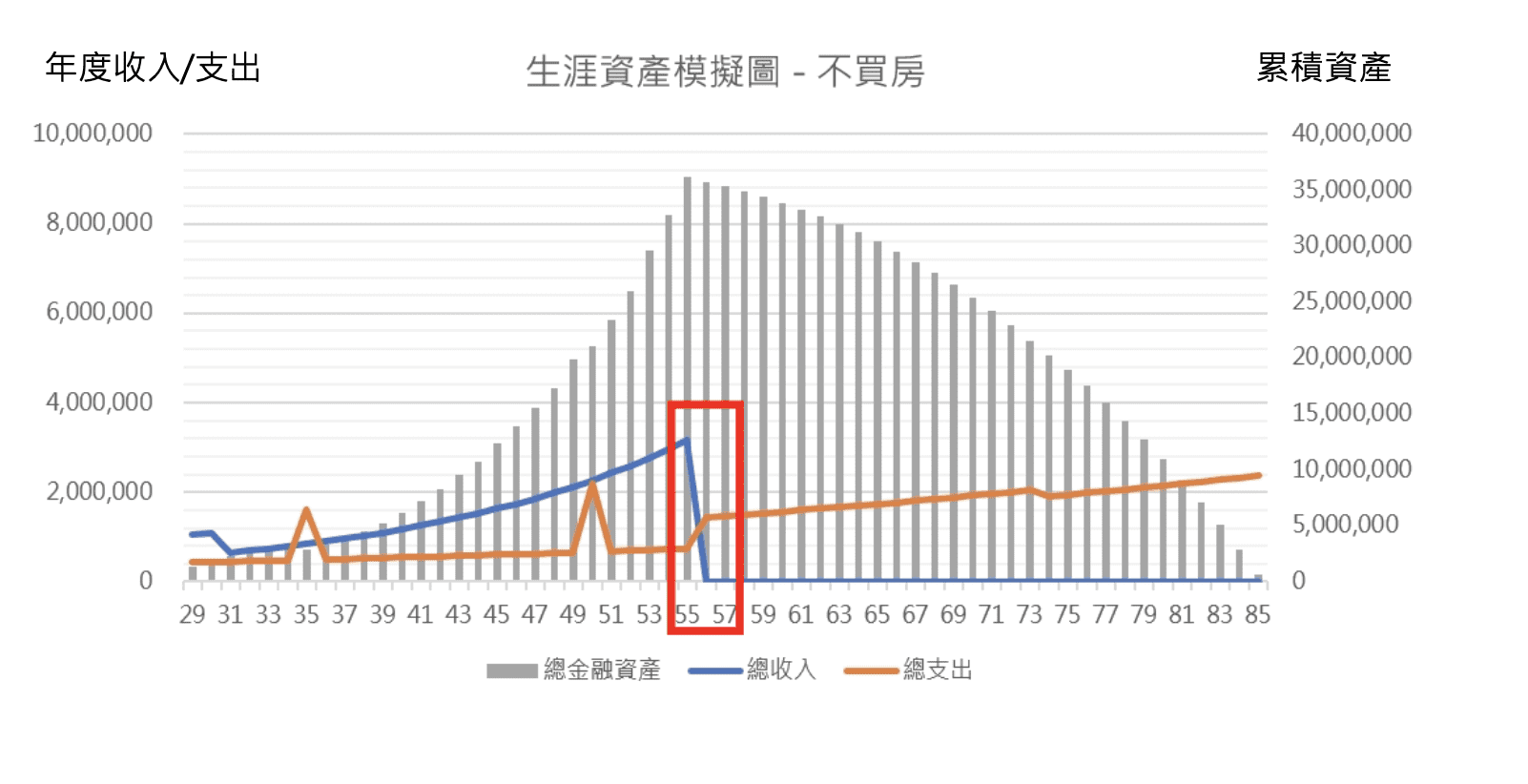

而下面另一張圖則是在其他條件都不變,但是小定不買房、一直與爸媽住在老家的生涯資產模擬圖,此時小定可於56歲、提早4年開始退休生活。當然,若小定是選擇租房,則必須要將租房費用考慮進來。

以小定的例子來說,「提早4年退休」就是買房這個決策的機會成本。有了這個數字,小定就能夠依照他自身的價值觀,來決定是否要將房子列入人生的願望清單裡。

當然,在規劃的過程之中,定方財務領航員也會與小定討論、釐清買房的目的,若小定買房的初衷是「有自己的資產、孝順年邁雙親」,此時與「提早4年退休」做比較,孰重孰輕,就端看小定的價值觀而定,而不是由定方財務領航員來幫他做決定。

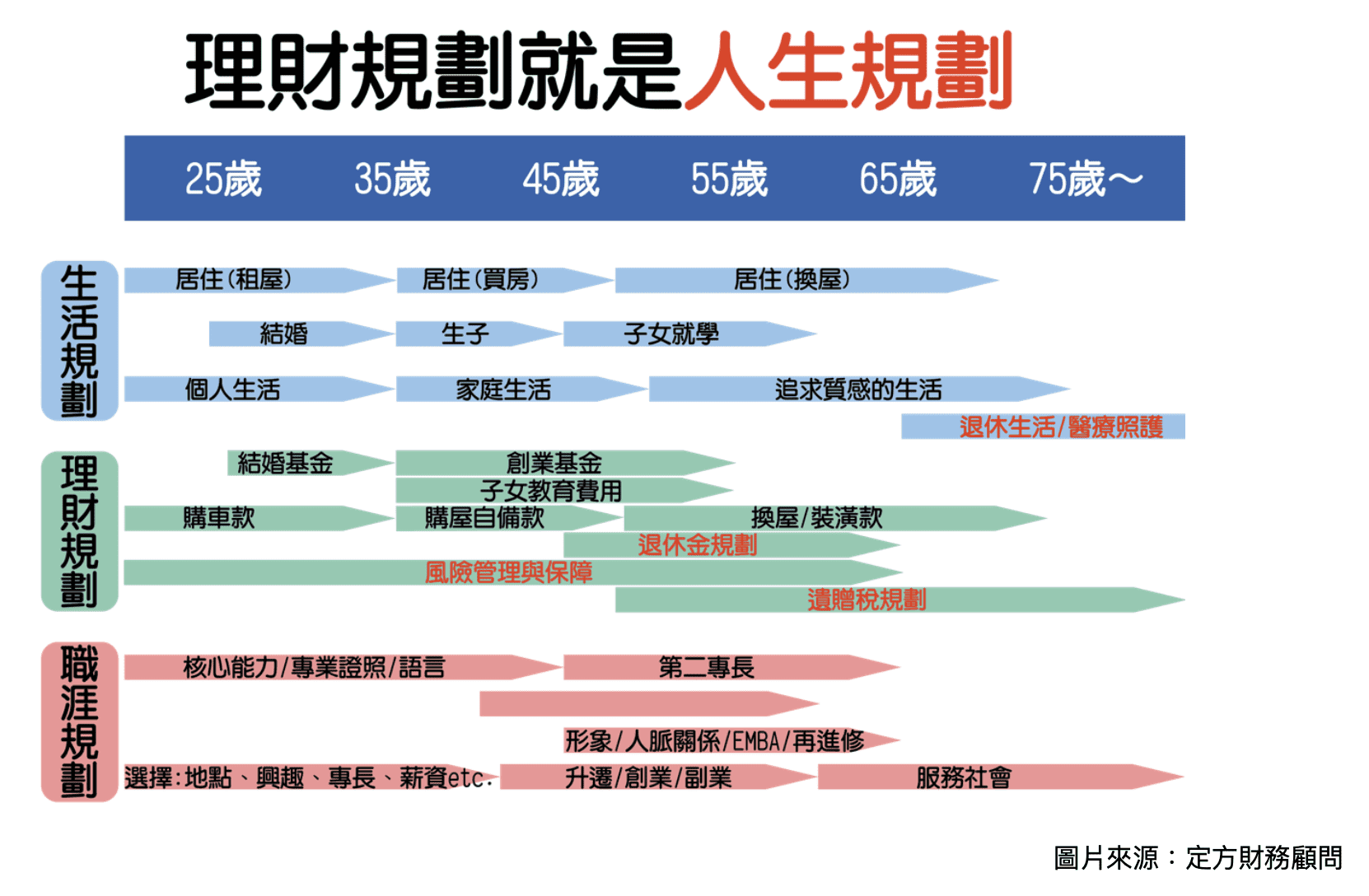

定方財務領航員的工作,首先就是協助客戶釐清各種財務決策的機會成本,制定一生的生活藍圖,以及相對應的財務藍圖,並且陪伴客戶持續執行與修正,這就是所謂的「全生涯財務規劃」(Life Cycle Financial Planning)。

你現在是否也為了買房或是其他財務決策猶豫不決呢?

歡迎立即預約免費30分鐘線上諮詢,與定方的財務領航員談談喔!