時間進入到每年的五月,所得稅繳交是這個月重要的大事。不過,名下登記有房產的人,也要記得繳納房屋稅喔!

房屋稅是對房屋所有人在持有期間所課徵的財產稅,以下針對房屋稅如何計算、買賣時如何切分房屋稅、以及其他持有房產的成本做說明。

房屋稅怎麼算?怎麼看?

房屋稅並不是按房屋造價或市價計算,而是以「房屋課稅現值」乘以「適用稅率」計算得來。由於房屋稅屬於地方稅的一種,所以這兩項數值都是由各地方政府所決定的。

- 房屋課稅現值:按照房屋的各種建造材料、耐用年數、折舊標準以及所處地段的商業交通情形及供需概況等訂定。由各地方政府成立「不動產評價委員會」來決定房屋課稅現值。

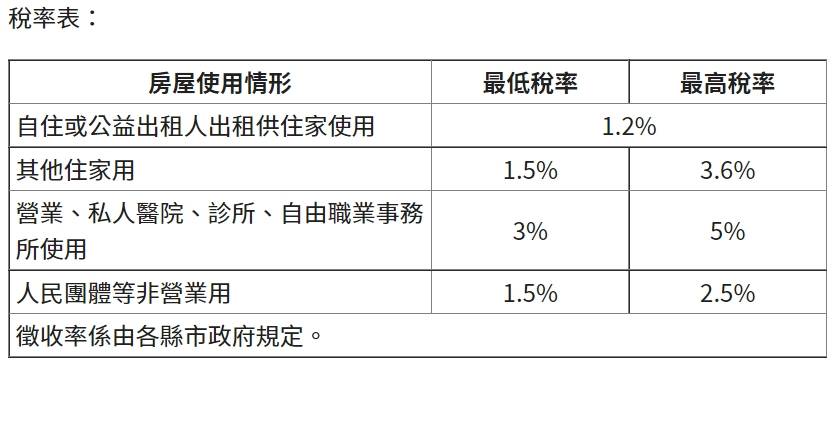

- 適用稅率:稅率如下表。除了自住稅率是全國一樣的1.2%外,其他會依房屋所在地不同,而是用不同的稅率。

資料來源:財政部稅務入口網

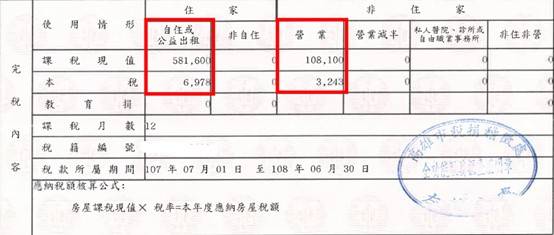

同一棟建屋,如果同時有自住與營業用途,例如樓上自住、樓下出租做生意,也應該要申報,地方政府的稅捐機關也會幫我們核定不同的課稅現值,以適用不同的稅率。(如下圖範例)

年度中買賣移轉過戶,房屋稅該怎麼算?

既然房屋稅屬於持有稅,繳納義務人是房屋登記的持有人,那麼假如我們在年度中購入房產,只持有了一年當中的某幾個月,卻要繳交一整年的房屋稅,豈不是成了冤大頭?

別擔心,稅捐機關都幫我們想好了。房屋稅的課徵期間是每年的7月1日到隔年的6月30日,也就是說,今年5月繳的房屋稅,課徵的是去年7月到今年6月的稅額。但如果這段期間發生買賣,房屋稅切分方式是以月當做單位,房屋買賣移轉申報如果在當月15日以前,房屋稅自當月起由買方繳納;如在當月16日以後,則自次月起由承受人繳納。申報移轉時,賣方必須先繳清應納的房屋稅,才可以進行移轉。

舉例來說,小定在109年3月8日將房屋移轉給小方,稅捐處會先開徵小定自108年7月至109年2月共計8個月的房屋稅,待小定繳納完畢後,地政事務所才會受理移轉登記;至於小方則應負擔109年3月至6月共計4個月的房屋稅,並於109年5月繳納。(以上說明出處:台北市稅捐稽徵處)

順帶一提,移轉時除了房屋稅要切分清楚外,還有其他像是地價稅、水電瓦斯、管理費等費用,也要跟買賣對象確認好各自應負擔的部分喔。

房屋稅的罰鍰與滯納金

罰鍰

前面提到,房屋會因為使用情形不同,而課以不同的房屋稅率。一旦變更使用目的必須適用較高稅率卻未申報時,就會產生「漏稅」,如果被檢舉或查獲,就要被處以罰鍰。

依房屋稅條例第7條規定,納稅義務人應於房屋建造完成之日起三十日內檢附有關文件,向當地主管稽徵機關申報房屋稅籍有關事項及使用情形;其有增建、改建、變更使用或移轉、承典時,亦同。

一旦被處以罰鍰,處罰倍數也會因為漏稅金額以及情節輕重而有不同的倍數,整理如下:

註:減課條件:其房屋領有使用執照、使用情形變更已向主管稽徵機關辦理稅籍相關登記;或裁罰處分核定前,已補報並繳清稅款者。簡單說,就是趕緊去更正與繳清漏稅金額。

舉例來說,如果漏稅金額是50,000元,被處以的罰鍰會是25,000元(補稅50,000元 ╳ 0.5倍),但如果裁罰處分核定前已補報並繳清稅款50,000元,就可適用減輕罰責之規定,即裁罰倍數由原先0.5倍降至0.3倍,罰鍰則由25,000元降至15,000元。

滯納金

滯納金就是如果未能在繳納期間準時繳納的話,就必須多繳滯納金,所以這是適用於所有稅額的罰則。在111年以前,是每逾期兩日就加徵1%的滯納金,最高是逾期30日、15%的滯納金。不過,110年12月17日已經修法通過調降滯納金,自111年起,是每逾期三日就才加徵1%的滯納金,最高是逾期30日、10%的滯納金。

不過,只要能準時繳就可以避免這樣的費用,如果真的是大忙人,建議可以申請用金融帳戶代扣代繳喔。

除了房屋稅,還有那些跟房屋有關的成本?

持有稅(其他持有成本?)

除了房屋稅外,另一項持有稅就是地價稅。地價稅在每年11月開徵,比較需要注意的是,如果房子是自住用途,務必要記得申請「自用住宅用地特別稅率」,稅率僅有0.2%,如果沒有申請,就要適用1%的稅率,也是一個不小的差距喔!

另外一個跟我們比較有關的,就是自用住宅房貸利息費用,可以納入每年所得稅申報時的列舉扣除額,可扣除金額會由貸款銀行計算。至於是否能減少所得稅,還須視其他扣除額而定,比如如果是使用標準扣除額,就沒有差異。當然,不要為了能少繳稅而增加貸款金額,還是要考量收支狀況、其他財務目標等等來決定適當的貸款金額。

另外,如果房子不是自住而是出租,除了可能直接造成收入增加而必須多繳所得稅外,像是房屋的裝修、空租期間等等,也都是要當房東前務必加以考量的事項喔!

移轉稅

移轉包括了買賣、贈與或繼承等,稅務上主要需要繳交土地增值稅、房地合一稅:

- 土地增值稅:要特別注意的是有「一生一次自用住宅用地稅率」以及「一生一屋自用住宅用地稅率」,各有其適用條件,另外如果是換屋,也可以享有重購退稅的優惠。

- 房地合一稅:這個就更複雜了,除了須考量持有期間的獲利外,適用稅率也跟持有期間長短有關,這邊僅先提醒移轉時須注意此項稅負,至於如何計算就暫不在此說明了。

與房屋有關的稅或成本,對一般大眾來說相當複雜。所以若有買賣等需求,建議先向專業人士如地政士、會計師等人詢問。如果同時還要考量自身的收支狀況、未來的財務規劃等等,則建議務必向財務顧問諮詢,通盤考量後才能做出最符合我們的決策喔!