政府目前不斷出手打炒房的措施有許多,這邊主要討論下列5種:

- 修正平均地權條例(立院已一讀並交由內政委員會排審)

- 房地合一稅2.0

- 實價登錄2.0

- 房貸利率提高(央行升息影響)

- 預售屋紅單交易納入房地合一稅

修正平均地權條例(立院已一讀並交由內政委員會排審)

目前政府為了經濟及居住正義考量,不斷出手打炒房,以避免資金過度流入不動產,希望達成不動產不被作為商品交易,實現居住正義。

甚至在行政院研議的平均地權條例修正案提出,要重罰不動產炒作行為,有違者按戶(棟、筆)處100-5,000萬元罰鍰,並得限期改正;如果屆期未改正,按次處罰。

修正重點

1.限制預售屋、新建成屋契約讓與或轉讓

2.重罰不動產炒作行為

3.建立檢舉獎金制度

4.私法人取得住宅用房屋許可制

5.預售屋解約要申報登錄

資料來源:行政院第3797次會議紀錄

1.限制預售屋、新建成屋契約讓與或轉讓

預售屋或新建成屋買賣契約,買受人原則上不得讓與或轉售(筆者:除配偶、直系或二親等內旁系血親,或經內政部核准),違者按戶棟處罰50萬至300萬元。(筆者:不包含紅單交易,紅單交易是保留購買不動產資格的預約單。)

2.重罰不動產炒作行為

明確規範如有營造完銷假象哄抬價格、引發房價恐慌或搶購行為、影響市場秩序及他人購屋機會、各種哄抬墊高房價行為,都可按交易戶(棟、筆)數 處罰100萬至5,000萬元,經限期改正但未改正者,並可連續處罰。

3.建立檢舉獎金制度

建立銷售、買賣或實價登錄違規檢舉制度,民眾對於這些行為,可檢具證據向縣市政府檢舉,如經查證屬實,將由實收罰鍰中提充一定比率金額作為獎金。

4.私法人取得住宅用房屋許可制

增訂私法人購買住宅用房屋許可制規定(筆者:須檢具使用計畫如員工宿舍、危老重建……等),並限制取得後於5年內不得辦理移轉、讓與或預告登記。

5.預售屋解約要申報登錄

預售屋買賣契約若有解約情形,銷售預售屋者(筆者:通常是建商)應於30日內申報登錄;違者處3-15萬元及限期改正;經2次限改而未改正者,處30-100萬元;得按次處罰。為了解決虛假交易及哄抬價格的問題。

個人房地合一稅2.0

房地合一稅是指,房屋及土地以合併後的實價總額,扣除實際取得成本後,按實際獲利課徵交易所得稅。合併了以往的「土地增值稅」及「房屋交易所得稅」,是為了修正原本不動產交易的弊端,達到公平課徵不動產交易實質所得。

原本房地合一稅是指,於民國105年後取得,並再交易的房屋及土地,如果有獲利需要扣稅。但目前為了更能達成實質課稅的效果,並避免炒房現象更加劇烈,於民國110年7月1日起交易出售105年1月1日後取得房地,適用2.0的規定,變得更加嚴格。

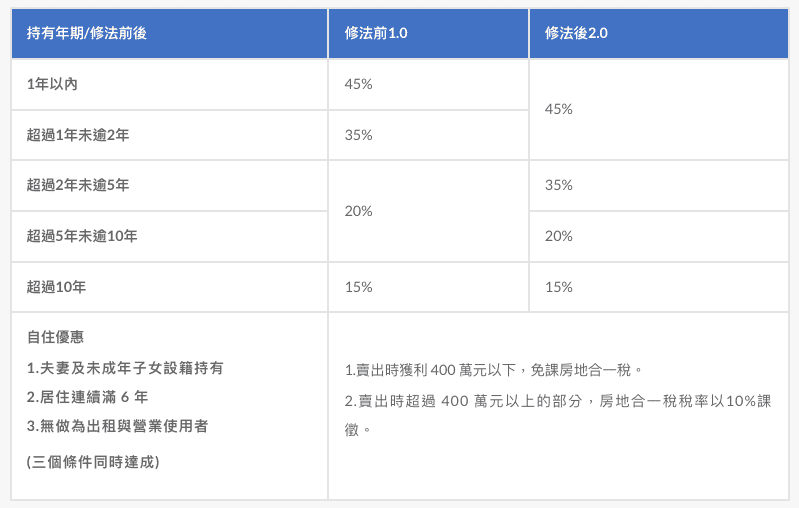

房地合一稅2.0主要的改變是稅率提高

註:其他特殊原因有稅率優惠以及法人的情形,不在這裡說明討論。

計算範例

房地合一稅的課稅基礎是,房地收入-取得成本(註1)-相關費用(註2)-土地漲價總數額(註3),計算出來課稅基礎後,乘與適用稅率即是需要繳交的房地合一稅。

簡要範例:小定民國108年4月在高雄以800萬買了一戶大樓(非自住),於民國111年5月以1,100萬賣出,買入時契稅+印花稅+代書費8萬,仲介費8萬,賣出時仲介費40萬,賣出時公告現值不變,持有期間3年。

(1)房地合一稅1.0的情況下須繳納:

(1,100萬– 800萬- 8萬- 8萬- 40萬) x20%= 48.8萬

(2)房地合一稅2.0的情況下須繳納:

(1,100萬– 800萬- 8萬- 8萬- 40萬) x35%= 85.4萬

實價登錄2.0

原本實價登錄的門牌資訊是區段化(每30號為一區段),我們無法確定登錄資訊是哪一間不動產,2.0改成逐戶揭露,按門牌號碼確實登錄,可以讓消費者更容易比對,希望使得市場價格公開透明,降低買賣雙方資訊落差。

實價登錄價格雖說是個重要參考,但仍有被操作的空間,考量到被價格操作的可能,登錄價格打8折比較符合實際情況。在現實中比較常見的幾種操作方法有以下三者(筆者:這有可能觸法請留意)(註4):

低報車位價格,房屋每坪單價就可以提高。

裝潢、家電等金額納入房價。

為了貸款額度及登錄,而製作2份不同的合約。

房貸利率提高(央行升息影響)

目前開始升息循環(註5),在通膨壓力以及全球各種不確定性重大影響(筆者:烏俄戰爭、疫情影響……等)下,我們在運用資金需要謹慎思考,做的決定會不會有承擔不起的風險。就好像我們現在貸款看似便宜,但各種不確定因素、貸款時間資金缺乏彈性、政策的決定,都會帶給我們壓力。而貸款壓力帶來的不只是數字的變化,而是每一筆錢後面你正在經歷的生活,若是沒思考清楚,可能生活就會被各種變化給壓垮。

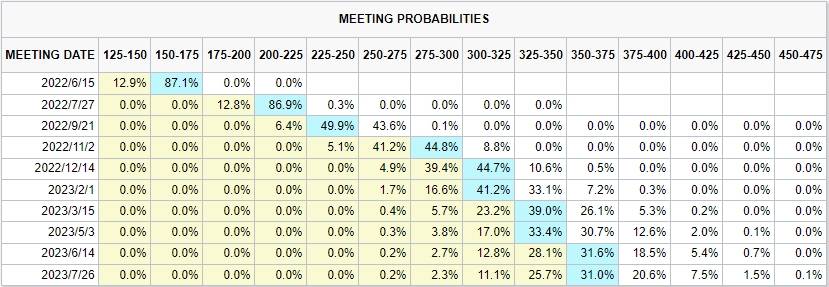

從上圖升息預期的資料來看,目前美國聯準會(註6)升息預計7/27有86.9%的機會升4碼(1%),到年底有44.7%的機會升到8碼(2%)。雖說台灣央行升息不完全跟隨聯準會利率調動,而且台灣央行升息,也不直接影響房貸利率,但是關聯性是高度相關的(筆者:這跟經濟形勢、通膨、強勢國家都有關係),在升息循環的影響下,如果之後房貸利率也升息1%的情況,會對我們生活產生什麼影響(筆者:更可能到2023年房貸利率漲幅超越1%)。

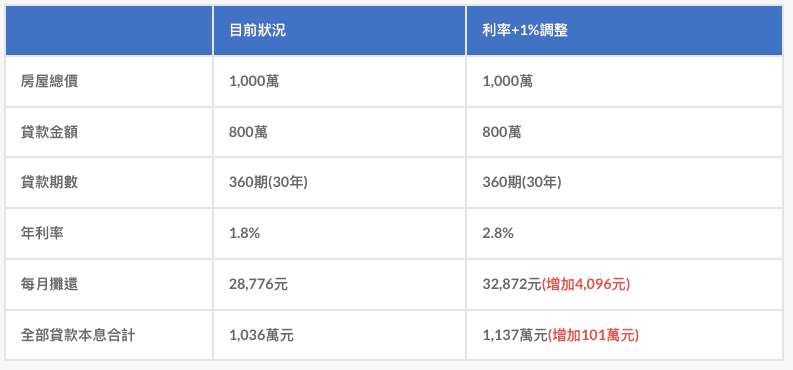

以表格條件而言,只要房貸利率提升1%,每月攤還支出就要增加4,096元,全部利息支出增加101萬。對一個家庭或個人而言,每個月的4千多塊不只是數字,而是生活的方式會不會受影響(筆者:是否得吃得省一點、不敢買衣服、小朋友不要補習了……等),如果在生活更拮据的情況下,很可能因為增加的支出沒有預期,導致貸款難以繳納,難道得變賣自己心愛的家嗎?

預售屋紅單交易,將納入房地合一稅

預售屋「紅單」是指「購屋買賣預約單」,當買方確定有意願購買預售屋後,在正式簽約前可以先付出訂金,保留購買房子的資格,傳統上會取得一張紅色的預約單,因此稱為「紅單交易」。有投資客會把紅單賣給其他買方賺取價差,並不必等到不動產登記後才做轉手,這樣的方式因為剛開始支付資金比較低,很常被當做投機運用。

預售屋紅單交易將視同預售屋交易,納入房地合一稅2.0課徵。目前政府認定紅單交易的實際標的為「預售屋」,應該屬於不動產交易類型,紅單交易應納入房地合一稅制,而且一經公告將回溯至2021年下半年交易適用。

結論

上述這些措施都是為了使買賣不動產的人,降低意願將不動產當商品買賣,主要調整考量會是下列2個方向:

- 將持有期間拉長:符合不動產原有居住需求,不淪為炒作標的。

- 買賣利潤降低:無論繳稅提高或貸款支出提高,交易市場更透明,都會降低買賣利潤,減少為了投機而產生的買賣需求。

政府無論是主動研議措施,或者被迫受到影響而升息,都是為了避免資金過度流入不動產,除了居住正義外,也避免太多資金不是利用在經濟生產層面,影響到台灣經濟。

延伸閱讀:只有我們關心房價?不!他比我們更擔心

註釋:

1.房地合一稅課稅基礎的「取得成本」(資料來源:財政部房地合一稅專區)

(1)買賣取得者,以買入成交價額為準。

(2)購入房屋及土地達到可供使用狀態前所支付的必要費用(如契稅、印花稅、代書費、規費、公證費、仲介費等)。

(3)取得房屋後,於使用期間支付能增加房屋價值或效能且非2年內所能耗竭的增置、改良或修繕費。

(4)未提示成本證明文件者,稽徵機關以查得資料核定其成本;如無查得資料,可依原始取得時房屋評定現值及公告土地現值按政府發布之消費者物價指數調整後,核定其成本。

2.房地合一稅課稅基礎的「相關費用」(資料來源:財政部房地合一稅專區)

(1)交易房屋、土地所支付的必要費用(如仲介費、代書費等)。

(2)當次交易未自該房屋及土地交易所得減除的土地漲價總數額部分所繳納的土地增值稅。【(申報移轉現值-公告移轉現值)÷土地漲價總數額】x 已納土地增值稅

(3)未提示因取得、改良及移轉而支付的費用者,稽徵機關以查得資料核定費用;如無查得資料,得按成交價3%計算,並以30萬元為限。

3.房地合一稅課稅基礎的「土地漲價總數額」(資料來源:財政部房地合一稅專區)為了防止利用土地增值稅與所得稅稅率差異來避稅,修法後增設減除上限=交易當年度公告土地現值-前次移轉現值。

4.依照不同具體狀況,可能觸及刑法§210偽造文書罪、刑法§339詐欺罪、刑法§214使公務員登載不實罪、刑法§215業務上登載不實罪。

5.可參考之前探討升息的文章《11年來的央行首次升息對我們會有甚麼衝擊嗎?》

6.聯邦準備理事會FED( The Federal Reserve System ),中文簡稱為聯準會,是美國的中央銀行。