小定與小芳是一對剛結婚的夫妻,在蜜月旅行結束之後,小芳懷了第一胎寶寶,隨著預產期的接近,小定開始思考女兒小臻出生之後的各種教養費用,雖然孩子出生是開心的事,但小定看著自己的銀行帳戶,在辦完婚禮與準備新屋頭期款後幾乎見底。面對家中即將到來的可愛成員,小定雖然開心,卻也感到肩上的壓力讓他喘不過氣⋯ 夫妻兩人希望未來小臻在國內頂尖大學跟研究所讀書,如果有辦法存下更多錢,希望有一筆夠用的教育金,讓女兒出國讀書,增加未來職場競爭力。於是他們開始思考,應該有多少教養上的準備,才能達成期望的目標,又同時保持生活品質與收支平衡? 面對市場上琳瑯滿目的金融工具與解決方案,從事保險的親戚說月月配的投資型保單最適合,可以配息年化8%、鄰居大哥說存官股銀行的金融股最好,每年穩穩領息5%,存500張就可以財務自由,常研究投資的同事說買台灣大盤ETF就好,不要貪配息要看總報酬率。 每位親戚朋友說得好像都有道理,但小定與小芳一下看到太多金融專有名詞,反而弄得更混亂,摸不著頭緒,又聽聞一些投資理財跟詐騙的新聞,對於來自金融業的投資建議,夫妻兩人總抱著很高的戒心,擔心自己的錯誤決策會害到小孩,於是遲遲無法下決定。

如果你是小定、小芳夫妻的朋友,你會如何建議他們呢?如果從財務規劃的角度來看,又會如何協助客戶呢?

本次「如何幫孩子存教育基金」的主題文章,會分成「上篇」及「下篇」。在上篇中,我們會從傳統「單一財務目標」來進行財務目標的分析。下篇中,我們將從一個全方位財務規劃的角度進行解析,分享定方財務顧問在協助家庭進行財務規劃的實務觀點。

我們在協助客戶進行任何解決方案的擬定與規劃、或是金融工具的討論之前,最重要的,是先確定客戶的兩個重要資訊:「現在的位置(盤點現狀)」、「要去什麼地方(財務目標的終點)」,兩點確定了,才能有討論如何前進的問題,非先決定工具,才讓工具決定我們要去的地方,重點是要去什麼地方,才來決定我們怎麼去。

在「上篇」中,以「教育金準備」的「單一目標」作為案例,呈現單一目標設定時的做法與步驟,與規劃過程所需思考的面向,我們將從以下的主題,嘗試去呈現教育金準備時「單一目標」的規劃思維,並在文末時提供一個整合性的總結。

步驟一:估算從0~24歲教育金目標,與未來年度所需的現金流支出

估算教育費:通膨的影響

一般而言,在教育金的規劃上,常讓人頭痛的問題之一,是在於如何估算未來所需的金額,以小定與小芳的家庭為例,小臻出生後從幼兒園到研究所中間,都有相對要支應的學費,其中包含從現在開始未來1~3年短期教育支出,也有10~20年後大學、研究所的教育費。在估算時,需要留意的是「通膨」,因為現在的1萬塊,不等於20年後的1萬塊。

當我們以現在大學一年的所需教養費用去估算18年後的大學費用時,須將「通貨膨脹率(假設2%)」考慮進去,假設以現在推估小臻讀大學一年的「學雜費+生活費」一共是25萬,那麼18年後的25萬,是25萬乘以(1+0.02)^(18),是357,062元。

參考公式為:未來物價(終值)=目前物價(現值)*(1+通貨膨漲率)^年數(次方)

也就是說,現在的25萬,在18年後,如果要有同樣的購買力,就不是25萬,而是357,062元。

父母對於教育金範圍如何界定,會決定目標如何被預估

我們可以一起想想,從教育金準備的單一目標,什麼樣的費用支出,算是教育金的內容?

只要是花在小孩身上的「食衣住行育樂、保險」都算教育金嗎,還是純粹狹義的「教育相關」才是:包含學校的學雜費、補習、才藝(體育、音樂、繪畫等)?

當我們用「單一目標」進行教育金的討論時,會將孩子不同階段將教育金進行相對應之界定,總原則上,主要是設立一個「家庭支出」與「教育金」支出的界線,以進行目標量化的過程,可以做好教育金缺口的預估、管理,盡可能降低與其他支出混雜一起的狀況。

| 教育階段 | 教育金內容 | 說明 |

|---|---|---|

| 0-3歲 (學齡前) | 在宅保母/托嬰中心/奶粉/尿布/副食品/紗布衣/嬰兒包巾/包屁衣/幼兒教育課程/玩具 | 在此階段,嬰兒教養照顧費用的支出(食衣育樂)可以與父母的生活支出有明顯界線。「食衣育樂」此部分可列入教育金或教養金的內容。 |

| 3歲-6歲 (幼稚園) | 食(奶粉、副食品)、衣(尿布、新衣)、育(幼兒園費用、樂(玩具)、醫療、保母費/托育費 | 開始進入幼兒園階段,父母的食衣住行育樂,在此階段仍跟小孩分開計算,「食衣育樂」列入教育金或教養金的內容。 |

| 6歲-12歲(國小) 12-15歲(國中) 15-18歲(高中) | 學費、雜費、補習費、才藝課程費(體育、音樂、繪畫等) | 小孩的食衣住行育樂,開始可能跟父母同步一起(不容易區分),因此教育金支出,可將範圍限縮至「教育相關」。 |

| 18-22歲(大學) | 學費、雜費、進修、補習費、大學生活費 | 小孩逐漸長大成人,可以為自己的人生負責,但這個階段,若父母希望孩子好好讀書,或是送出國,還不用工作,那麼大學生活費可提供,納入小孩教育費的一環。 |

| 22-24歲(研究所) | 學費、雜費、研究、進修、考試補習費、研究所生活費 | 已經完全獨立,生活費可以自行負擔,父母教育金的內容可以限縮至「教育相關」,但若此階段父母將孩子送出國,則國外生活費仍可考慮算教育費的一環。 |

教育金的估算,通常依照個別家庭對子女教育的期望與要求,而有範圍差別很大的數字,並無法說「存教育金要500萬以上才夠」這樣較為含糊的說法。這樣預估的數字會不夠準確,準備起來也沒有方向,或因著錯誤的準備認知,準備太多,或準備太少,都可能在收支管理上失衡。

目標不夠精準,通常帶來的是財務決策上的焦慮,因為不確定準備得夠不夠,有可能導致兩種狀況。

第一種是「以為足夠」,尤其若教育金專戶與家用支出帳戶混雜,容易有「存款都夠」的錯覺,若因而讓生活開銷無所節制,下場可能是挖東牆補西牆,教育基金計畫容易失敗。

第二種是「以為不夠」,父母可能因為不確定要準備多少教育基金,因此會希望越多越好,反而導致在子女成長的過程中,家庭縮衣節食、過度節省而導致其他層面上受影響。

因此,訂出「多少才夠」,盡可能劃出一個「終點」可能的邊界範圍,才能讓顧問與客戶共同討論行動方案。

步驟二:盤點家庭現有資產,並將教育目標分成短期與長期兩大類

若家庭現有的現金中,並無準備預留給3年內使用的教育金,則教育金可分成兩個準備面向,分別是短期(3年內),長期(3年以上),但是否3年是最適合的切分點,仍須與客戶共同討論。

對於短期就要使用的教育金準備,實務上較不適合放在波動性過高的工具,主要是因為需使用的時間很近,不適合承擔過高的波動風險,因此3年內要支付的教育金儲蓄,通常以銀行定存為準。3年後的準備基金,準備方式可以考慮進入其他金融工具。

步驟三:估算未來所有教育目標金額,根據通膨跟投資報酬率,衡量現在應該準備多少

在估算跨度24年的教育金準備過程中,任何數字的相加,都要先確定這些數字是不是在同一年的討論基礎上,因為今年的10萬,跟明年的10萬,是意義不同的10萬。因此我們必須應用到「折現」的觀念。

實務上之所以大家提到教育金的準備,會談到「保險、存股、ETF」等工具,是因為直覺上認為這些金融工具,可能有著比銀行存款更高的「投資報酬率」,意味著一般人認為,使用上述的這些工具,可以讓在「現在」可以準備得「不用那麼多」,可以透過投資工具的複利累積成未來的教育基金。

而這個「期望投資報酬率」,就是我們將「未來所需要的費用」換算成「現在」所需金額,所會使用到的「折現率」。

公式的概念如下:現值=終值(未來值)/ (1+投資報酬率)^年數(次方)

從上述的公式,可以知道,目前家庭所要做的教育金準備,跟個人選擇工具的「投資報酬率」確實息息相關,若這筆資金投資在投資報酬率較高的金融工具,則現在所需準備的就比較「少」,負擔可能會比較輕,反之亦然。

步驟四:經過規劃與討論,選擇適合的工具

「步驟三」我們已經知道,選擇怎樣投資報酬率的工具,會影響每月投入與儲蓄的目標金額,但在面對金融工具選擇,並「非」報酬率越高越好,或是越保本越好。

從規劃的角度來看,我們知道生活中的每筆支出都是息息相關的,一個家庭每月收入本來就有限,不僅教育金是支出的一環,其他家庭本身的食衣住行育樂、退休金的準備等等,都是要共同動用到「家庭收入」。

假設今天小定與小芳兩人的月收入加起來共10萬,若考量前文所述,本身要背房屋貸款(假定3萬),外加所有其他支出5萬,留給小孩的教育金準備僅剩2萬的空間。

因此如何衡量價值觀與目標排序,就會是家庭財務規劃的重點。夫妻是否願意為小孩教育金的準備,而降低生活品質(降低支出),或降低未來旅遊計畫(降低目標),或是選擇下班再出去兼職工作(提高收入),都是需要經過仔細考量的決定。

小定與小芳經過與顧問的討論後,夫妻預估小臻從出生到研究所的費用如下表(以現值來看)。

| 學齡前 | 幼稚園 | 國小 | 國中 | 高中 | 大學 | 研究所 |

| 0-3歲 | 3-6歲 | 6-12歲 | 12-15歲 | 15-18歲 | 18-22歲 | 22-24歲 |

| 15萬/年 | 15萬/年 | 15萬/年 | 18萬/年 | 20萬/年 | 30萬/年 | 30萬/年 |

將未來0~3歲的費用放在確定性高的銀行定存(1%),3歲起至24歲教育基金,假設放在長期投資工具,年化報酬率約7%的全球股債平衡ETF。因此,前三年的階段,同時要準備三歲以前要用的短期教育金,另外3歲~24歲的教育金,也要跟著同步準備,前三年開始累積,以便支應第四年後陸續的支出。

考量通貨膨脹率(2%)、預期投資報酬率(折現率)後,可以得出短期與長期教育金準備的表格。

- 短期(第1年~第3年)的教育金準備圖表計算如下

| 通貨膨漲率 | 2.00% | |

| 預期年投資報酬率 (折現率) | 1.00% | 月投資報酬率為1%除以12 |

| 總教育金需求現值 | 458,970 | 為所需準備之各個分攤年「教育金現值」的加總 |

| 準備及分攤年數 | 3 | 分攤年數換算為月,要乘以12 |

| 每月分攤金額 | 12,946 | 年金現值公式=PMT (月投資報酬率,分攤年數*12,-總需求現值) |

| 年數 (幾年後) | 教育金負擔金額 (當下物價水準) | 教育金負擔金額 (通膨後物價水準) | 教育金現值* (折現率or預期投報率1%) |

|---|---|---|---|

| 1 | 150,000 | 153,000 | 151,485 |

| 2 | 150,000 | 156,060 | 152,985 |

| 3 | 150,000 | 159,181 | 154,500 |

*計算公式

現值=終值(未來值)/ (1+投資報酬率)^年數(次方)

教育金現值(折現率or預期投報率1%)=教育金負擔金額/(1+投資報酬率)^年數(次方)

- 長期(第4年~第24年)的教育金準備圖表計算如下

| 通貨膨漲率 | 2.00% | |

| 預期年投資報酬率 (折現率) | 7.00% | 月投資報酬率為7%除以12 |

| 總教育金需求現值 | 2,115,808 | 為所需準備之各個分攤年「教育金現值」的加總 |

| 準備及分攤年數 | 24 | 分攤年數換算為月,要乘以12 |

| 每月分攤金額 | 14,901 | 年金現值公式=PMT (月投資報酬率,分攤年數*12,-總需求現值) |

| 年數 (幾年後) | 教育金負擔金額 (當下物價水準) | 教育金現值* (折現率or預期投報率7%) |

|---|---|---|

| 1 | – | |

| 2 | – | |

| 3 | – | |

| 4 | 150,000 | 123,867 |

| 5 | 150,000 | 118,079 |

| 6 | 150,000 | 112,561 |

| 7 | 150,000 | 107,302 |

| 8 | 150,000 | 102,287 |

| 9 | 150,000 | 97,508 |

| 10 | 150,000 | 92,951 |

| 11 | 150,000 | 88,608 |

| 12 | 150,000 | 84,467 |

| 13 | 180,000 | 96,624 |

| 14 | 180,000 | 92,109 |

| 15 | 180,000 | 87,805 |

| 16 | 200,000 | 93,002 |

| 17 | 200,000 | 88,656 |

| 18 | 200,000 | 84,513 |

| 19 | 300,000 | 120,846 |

| 20 | 300,000 | 115,199 |

| 21 | 300,000 | 109,816 |

| 22 | 300,000 | 104,684 |

| 23 | 300,000 | 99,793 |

| 24 | 300,000 | 95,129 |

*計算公式

現值=終值(未來值)/ (1+投資報酬率)^年數(次方)

教育金現值(折現率or預期投報率7%)=教育金負擔金額/(1+投資報酬率)^年數(次方)

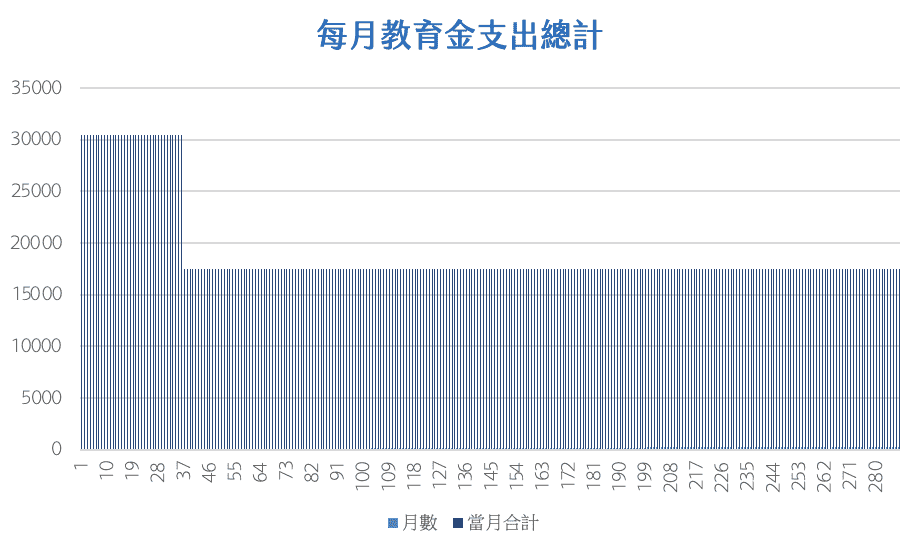

我們用圖表的方式,綜合呈現小定與小芳準備小孩教育金,從0歲~24歲的每月教育金支出總計,並同時考慮與結合短期與長期教育金之「每月分攤金額」,可以得到以下的圖表(頭三年支出比較高,是包含了短期教育金+長期教育金),24年一共288個月。

長期教育金之使用需求年份是從第4年到第24年,但開始準備的年份是從0歲就開始準備,也就是將4歲到24歲的教育金準備壓力,分攤到24年去準備,壓力比較不會那麼大。

| 年數 (幾年後) | 教育金負擔金額(當下物價基準) | 教育金負擔金額 (通膨後物價水準) | 投資報酬率(折現率) | 當年平均每月教育金分攤金額 |

| 1 | 150,000 | 153,000 | 1%(短期) 7%(長期) | 27,846/月 * |

| 2 | 150,000 | 156,060 | 1%(短期) 7%(長期) | 27,846/月 |

| 3 | 150,000 | 159,181 | 1%(短期) 7%(長期) | 27,846/月 |

| 4 | 150,00 | 173,189 | 7% | 14,901/月 |

| 5 | 150,00 | 176,653 | 7% | 14,901/月 |

| 6 | 150,00 | 168,924 | 7% | 14,901/月 |

| 7 | 150,00 | 172,303 | 7% | 14,901/月 |

| 8 | 150,00 | 175,749 | 7% | 14,901/月 |

| 9 | 150,00 | 179,264 | 7% | 14,901/月 |

| 10 | 150,00 | 182,849 | 7% | 14,901/月 |

| 11 | 150,00 | 186,506 | 7% | 14,901/月 |

| 12 | 150,00 | 244,010 | 7% | 14,901/月 |

| 13 | 180,000 | 248,890 | 7% | 14,901/月 |

| 14 | 180,000 | 253,868 | 7% | 14,901/月 |

| 15 | 180,000 | 264,598 | 7% | 14,901/月 |

| 16 | 200,000 | 269,890 | 7% | 14,901/月 |

| 17 | 200,000 | 275,287 | 7% | 14,901/月 |

| 18 | 200,000 | 359,918 | 7% | 14,901/月 |

| 19 | 300,000 | 367,116 | 7% | 14,901/月 |

| 20 | 300,000 | 374,459 | 7% | 14,901/月 |

| 21 | 300,000 | 381,948 | 7% | 14,901/月 |

| 22 | 300,000 | 466,886 | 7% | 14,901/月 |

| 23 | 300,000 | 476,224 | 7% | 14,901/月 |

| 24 | 300,000 | 485,748 | 7% | 14,901/月 |

| 總計 | 4,740,000 | 6,361,838 |

*短期教育金每月分攤金額12,946/月+長期教育金每月分攤14,901/月

以下根據小定與小芳「長期教育金(3~24歲)」的教育金目標,所整理出「預期報酬率與對應金融工具」對照表。可以當作小定與小芳在衡量教育金與家庭總體收入支出長遠規劃的一個參照。惟須注意的是,報酬率並非越高越好,因為預期報酬率與承擔的風險是相應而生。

若與兩夫妻的教育金目標缺口,在討論完後,可能需要年化報酬率較高的工具,則規劃顧問必須與小定、小芳夫妻共同討論報酬、風險、波動性、目標達成率、以及教育金準備過程中資產下跌可能性等等的問題,當夫妻兩人都有共識與認知基礎,整體教育金計畫才能走得長久。

| 預期可能年化報酬率 | 可能的對應金融工具 |

|---|---|

| 1% | 銀行定存 |

| 1.5~2% | 台幣儲蓄型保險 |

| 2~3% | 外幣儲蓄型保險 |

| 3~3.5% | 美國高評等債券型ETF |

| 4~5% | 存股領息(例:金融股) |

| 5~7% | 全球股債平衡型ETF(股債比6:4) |

| 7~8% | 全球股債平衡型ETF (股債比8:2) |

| 8~10% | 美國全市場股票型ETF |

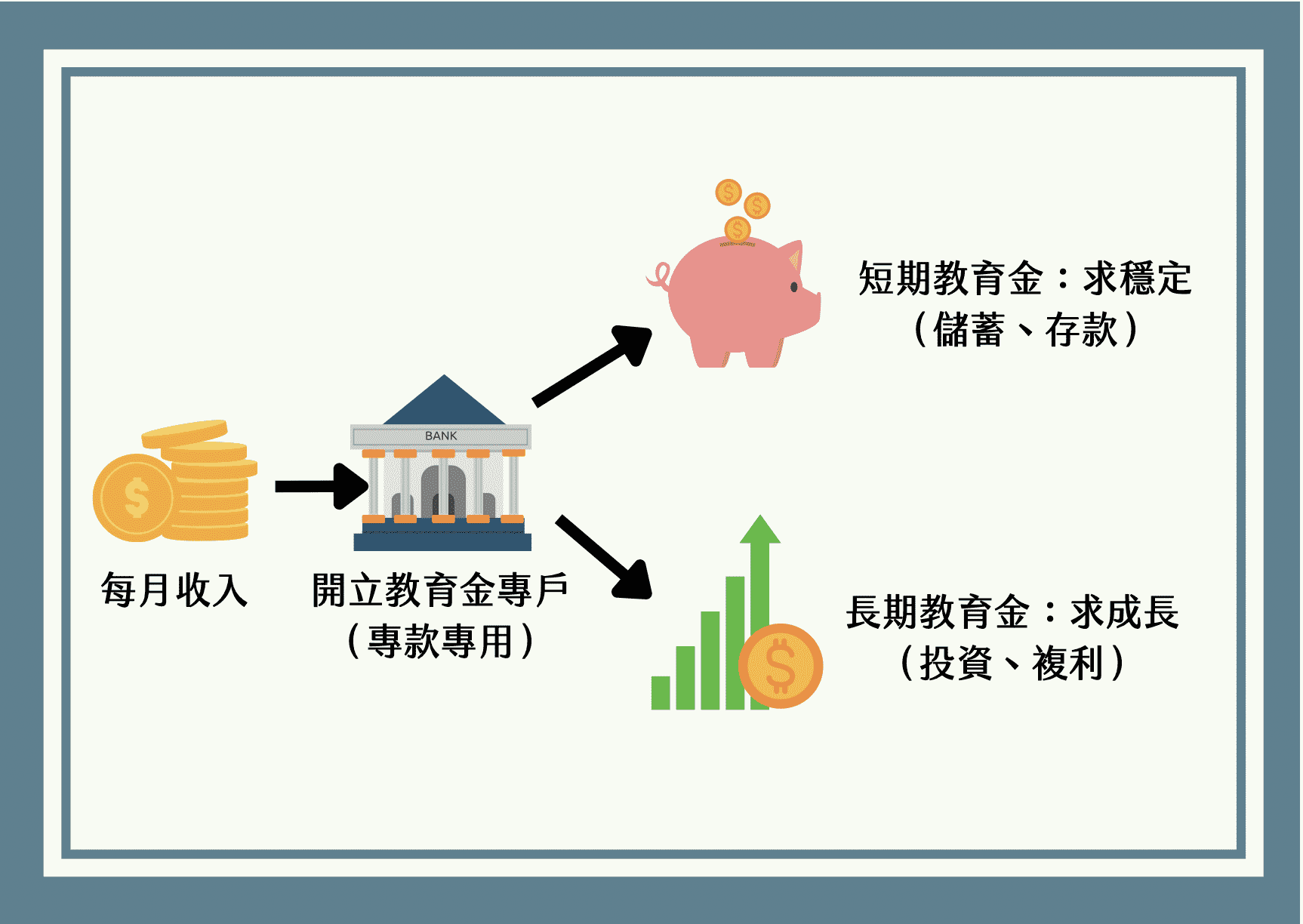

步驟五:開立專屬的銀行專戶,不與家庭其他生活費混雜,將教育金專款專用

經過前面四步驟,確認現況與量化目標,計算每月支出後,最後一個行動方案,是特別為小孩的教育金開立專戶。若今天是以「單一目標」為準備的前提下,這個新開的銀行戶頭,夫妻需有共識為「專款專用」,資金的進出以清楚、簡單為原則。開立專戶的目的,是為了不隨意將生活支出,或是緊急備用金、投資支出與「小孩教育金專戶」的內容混用,避免計劃被中斷。

總結:單一目標計畫的局限,全方位財務規劃的可能

在本文中,儘管我們透過上述五步驟過程,將小定與小芳的教育基金目標進行分步驟拆解,量化出0~24歲教育金準備的投入金額。但對於一個家庭來說,這只是所有目標的其中一環。

即便我們詳細討論子女教育金的單一缺口,並計算出每月所需定期定額的數字,但當實際進入收支管理的範疇,就容易遇到執行的困局。其中一個最主要的原因是,我們認知到人生並非只有單一目標,而是多重目標,且發生的時間不同,或重疊,或分開,或互相影響,形成時間與金錢的資源有限,但目標複雜且同步進行的難題。

實際上的狀況是,所有目標都會競爭有限的資源,顧此可能就失彼,如果一個家庭要自行面對,規劃的安排必須仰賴一個家庭高度自我覺察與判斷力,將所有目標進行優先與價值排序,並擬定目標調整的原則,綜觀來說,財務規劃的大原則、大方向基本上都不困難,但在細節的盤點與執行上,不一定每個家庭有心力或餘裕自行動手做。

也因此,在另一篇文章中,我們將分享在一個家庭財務規劃中,財務顧問如何從子女教育金準備的「點」,擴展到全生涯財務規劃的角度的「面」,將一個家庭的財務目標,加上時間階段的因素,從一個全局角度重新回推至現在。我們在下篇中會分享,財務顧問在協助客戶從當下到未來過程中的路線,每一步驟的路徑規劃,以及全方位財務規劃如何可能。

延伸閱讀:存了子女教育基金發現自己退休金不夠?你忘了檢視人生財務規劃